Dois anos atrás, em voz baixa no início, depois cada vez mais alto, o mundo financeiro começou a discutir aquilo que nunca deve ser discutida de forma educada - o fim do sistema que de acordo com muitos moldou e facilitou status de moeda de reserva do dólar os EUA: o petrodólares, ou o mundo em que os países de exportação de petróleo seria reciclar os dólares que receberam em troca de suas exportações de petróleo, através da compra de mais ativos em dólar, aumentando a força financeira da moeda de reserva, levando para os preços dos ativos ainda maiores e ainda mais USD denominados em compras, e assim por diante, em um virtuoso ( especialmente se realizada ativos denominados em US e moeda impresso EUA) loop.

O principal impulso para esta mudança para longe do USD, se principalmente nos meios de comunicação não-mainstream, foi que com a Rússia ea China, bem como o resto das nações do BRIC, buscando cada vez mais a distanciar-se do liderada pelos Estados Unidos ", desenvolvido mundo "status quo liderado pelo FMI, o comércio global levaria cada vez mais lugar através de acordos bilaterais, que ignoram o (Petro) dólar inteiramente. E com certeza, esta foi certamente a ter lugar, como primeiro Rússia e China, juntamente com o Irã, e cada vez mais as nações em desenvolvimento, ter transacionado entre si, ignorando o USD inteiramente, em vez engajar-se em acordos comerciais bilaterais, levando a, entre outras coisa, tais como discussões, em FT de hoje, por isso que a China Renminbi mercado offshore passou de nada para bilhões em um curto espaço de tempo .

E, no entanto, poucos teriam acreditado que a Petrodólar fato calmamente morrer, embora, ironicamente, sem muita entrada de Rússia ou China, e paradoxalmente, principalmente como resultado das ações de ninguém menos que o próprio Fed, com sua política de dólar forte e, em menor grau Arábia Saudita também, que por saciando o mundo com impuro, destina-se em primeiro lugar para esmagar Putin, e subsequentemente, para levar para fora o produto em bruto em termos de custos curva dos Estados Unidos, pode ter Plaxico'ed tanto em si, e a sua negociação Petrodólar mais próximo parceiro, os EUA de A.

Como relata Reuters , pela primeira vez em quase duas décadas, os países exportadores de energia são estabelecidos para puxar os seus "petrodólares" fora dos mercados mundiais este ano, citando um estudo realizado pelo BNP Paribas (mais detalhes abaixo). Basicamente, o Petrodólar, longa servindo como a alavancagem dos EUA para incentivar e facilitar a reciclagem de dólares, e um reinvestimento constante em ativos denominados em US pelo óleo nações exportadoras, e, portanto, um meio para aumentar progressivamente o preço nominal de todos os ativos a preço de USD, apenas dirigiu-se para a irrelevância.

Uma consequência da dramática queda deste ano dos preços do petróleo, a mudança é susceptível de causar a liquidez do mercado mundial a cair, mostrou o estudo.

Esse declínio segue anos de inesperadas para os exportadores de petróleo, como Rússia, Angola, Arábia Saudita e Nigéria. Muito do que o dinheiro encontrado o caminho para os mercados financeiros, ajudando a impulsionar os preços dos ativos e manter o custo dos empréstimos para baixo, através das chamadas de reciclagem de petrodólares .

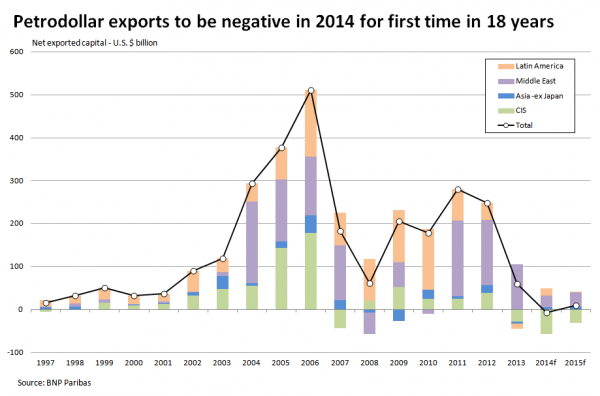

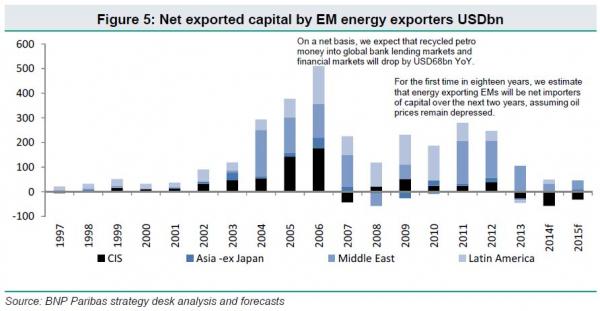

Mas não mais: "este ano os produtores de petróleo será efetivamente importar . capital no montante de 7,6 bilhões dólares por comparação, eles exportados $ 60 bilhões em 2013 e 248 bilião dólares em 2012, de acordo com o gráfico a seguir com base em cálculos do BNP Paribas. "

Em suma, o Petrodólar não pode ter morrido por si mesmo, pelo menos não ainda uma vez que o USD ainda está segurando a título de moeda de reserva que só por um pouco mais, mas conseguiu-se o preço para a irrelevância, que a partir de um USD ponto de vista -Reciclagem, é essencialmente a mesma coisa.

De acordo com o BNP, reciclagem Petrodólar atingiu um pico de 511 bilião dólares em 2006, ou apenas sobre o tempo os preços do petróleo estavam se preparando para ir a US $ 200, por Goldman Sachs. É também o momento em que os mercados de capitais atingiu todos os tempos máximos, só que sem as muletas artificiais de cada banco central único que sustentam a casa ponzi S & P de cartões em uma base diária. O que aconteceu depois é conhecido de todos ...

" No seu auge, cerca de $ 500 bilhões por ano estava sendo reciclada para os mercados financeiros. Este será o primeiro ano em muito tempo que os exportadores de energia serão chupando capital para fora ", disse David Spegel, chefe global de soberanas de mercados emergentes e corporativo Pesquisa da BNP.Spegel reconheceu que a retirada líquida era pequeno. Mas ele acrescentou: "O que é interessante é que eles estão drenando em vez de fornecer o capital que está se movendo liquidez global Se o preço do petróleo cair ainda mais nos próximos anos, os produtores de energia vai precisar de mais capital, mesmo que apenas para pagar obrigações.".

Em outras palavras, os exportadores de petróleo estão agora puxando a liquidez dos mercados financeiros, em vez de colocar o dinheiro. Isso pode resultar em custos de empréstimos mais elevados para os governos, as empresas e, em última instância, os consumidores como o dinheiro se torna mais escasso.

Que dificilmente é uma grande notícia: porque em um mundo em que os bancos centrais estão encharcando-se ativamente garantia de alta qualidade, a um ritmo sem precedentes na história, e levou ao mercado de títulos supostamente mais líquido do mundo a sofrer a 10 sigma mover em 15 de outubro, a última coisa que precisa do mercado é ainda menos liquidez, e move-se ainda mais nítidas em cada vez menos volume, até que finalmente a próxima grande ordem de venda esmaga todo o mercado ou, pelo menos, forçar os [NYSE Nasdaq | | BATS | Sigma X] para encerrado por tempo indeterminado até novo aviso.

Então, o que acontece a seguir, já que o mecanismo de USD para a reciclagem primária das últimas 2 décadas já não é aplicável? Bem, nada de bom.

Aqui estão os destaques da nota de David SPEGEL cenários de choque de preços de energia: impacto sobre EM classificações, as lacunas de financiamento, dívida, inflação e riscos fiscais .

Seja qual for a razão, se uma função de demanda, oferta ou riscos políticos, os preços do petróleo despencaram no Q3 2014 e continuam voláteis. Teorias relacionadas com o mergulho preços variam muito: alguns argumentam que é um meio adicional para os aliados ocidentais no Oriente Médio para punir a Rússia. Outros afirmam que é o resultado de uma guerra de preços entre a Opep e os novos produtores de petróleo de xisto. No final, ele pode apenas refletir a tradicional relação inversa entre o valor internacional do dólar e do preço das commodities baseados em moeda forte (Figura 6). Em qualquer caso, o impacto da queda de preço de energia será de grande alcance (se sustentado) e terá implicações para os custos do serviço da dívida, inflação, contas fiscais e crescimento do PIB.

Você já notou uma redução dos mercados de liquidez financeira?

Fora do impacto econômico interno dentro EMs devido ao choque do preço do petróleo para baixo, acreditamos que as implicações para a liquidez no mercado financeiro através da reciclagem de petrodólares reduzida não deve ser subestimada. Porque exportadores de energia não investir plenamente suas receitas de exportação e eficaz "salvar "uma parte considerável de sua renda, esses fundos excedentes encontrar o caminho de volta para os depósitos bancários (abastecendo o mercado de crédito), bem como em mercados financeiros e outros ativos. Este capital tem ajudado a dívida de fundos entre os importadores, ajudando a impulsionar o crescimento global, bem como outras condições de liquidez dos mercados financeiros.

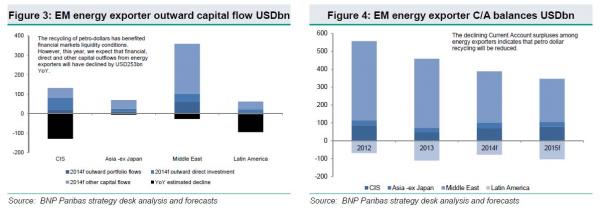

No ano passado, os fluxos de capitais de países exportadores de energia (veja a lista na Figura 12) foi de USD812bn (Figura 3), com USD109bn tomando a forma de carteira financeira de capital e USD177bn na forma de investimento de capital direto a USD527bn nd de outro capital mais da metade de que estimamos fez o seu caminho para depósitos bancários (ou seja, e, portanto, principalmente nos mercados de empréstimos).

A reciclagem de petrodólares beneficiou as condições de liquidez dos mercados financeiros. No entanto, este ano, esperamos que a liquidez incrementais normalmente fornecida por tais fluxos reciclados seja muito reduzida, estimando-se que as saídas de capital diretos e outros de exportadores de energia vai caíram USD253bn face ao período homólogo . É claro que essas economias também recebem dentro do capital, então em uma base líquida, o capital adicional fornecida externamente é muito menor.Este ano, espera-se que os fluxos líquidos de capital será negativo para a EM, o que representa a primeira entrada líquida de capitais (USD8bn) pela primeira vez em 18 anos. Isso se compara com USD60bn no ano passado, que se foi para baixo de USD248bn em 2012. No seu auge, reciclados EM petrodólares somaram USD511bn de volta em 2006. As quedas observadas desde 2006 não apenas refletem o ambiente global mudou, mas também a propensão de subjacente exportadores para começar a investir o dinheiro no mercado interno, em vez de salvar. As implicações para os mercados financeiros de liquidez - para não mencionar a pressão descendente sobre os rendimentos relacionado Tesouro dos EUA - é negativo .

* * *

Ainda mais escassa liquidez em US Capital comercializa à parte, esta é a forma como o BNP vê a inflação e crescimento para os exportadores de energia:

Benefícios de consumo das famílias : Embora reconheçamos que a relação não é totalmente linear, usamos pesos da cesta de inflação para 'transporte' e 'domésticos e utilitários "(mostrado na seção da Figura 27 dos componentes econômicos') como um meio para resolver a diferentes elasticidades da procura prevalente entre os países. Estes agem como nossa proxy para o consumo da cesta de consumo, a fim de determinar o benefício econômico que resultaria em preços mais baixos de energia melhorar a renda disponível das famílias. Este é ponderada pelo nível de consumo interno em relação à economia, que mostram também na seção da Figura 27 dos componentes económicos ».

Custos de produção industriais reduzidas: Fora do setor de energia, os fabricantes irão beneficiar da redução de custos operacionais. Agricultura não vai beneficiar tanto e serviços irá beneficiar ainda menos.

Os ganhos e perdas comerciais: Perdido comércio como resultado da menor demanda dos parceiros comerciais produtoras de petróleo terá impacto sobre o crescimento eo saldo em conta corrente. Por outro lado, um melhor consumo de muitos parceiros comerciais importadores de energia irá fornecer alguma compensação. A percentagem de exportações de cada país para os parceiros produtores de energia representa em relação ao total das suas exportações é usado para determinar o potencial de crescimento perdido e CAR devido à menor demanda dos parceiros comerciais.

Movimentos cambiais domésticas estão fora do escopo de nossa análise. Estes serão vinculados ao nível de abertura da economia e do impacto das condições de demanda mudaram entre os parceiros comerciais, bem como os efeitos do dólar. Nem nós lidar com os riscos não-petrolíferos relacionado políticos (por exemplo, sanções) ou quaisquer respostas políticas fiscais ou monetárias para choques do petróleo.

O crescimento do PIB

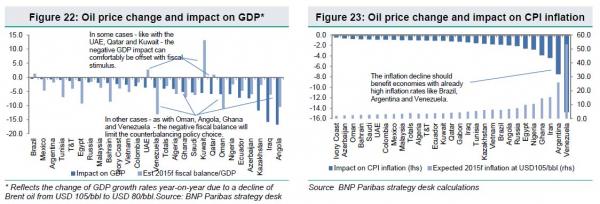

O país produtor de petróleo menos impactada, do ponto de vista do PIB, o Brasil está seguido pelo México, Argentina, Tunísia e Trinidad & Tobago. O impacto sobre as contas fiscais também aparece mais baixo para estes do que a maioria dos outros EMs.

Notavelmente, o impacto do petróleo mais baixo do crescimento econômico da Rússia não é tão grave como se poderia esperar. Óleo em regime permanente no USD80 / bbl veria um crescimento lento por 1,8pp para 0,6%. Isso se compara com os piores economias de sucesso de Angola (onde o crescimento é quase 8pp inferior a -2%), Iraque (PIB abranda para -1,6% de crescimento de 4,5%), Cazaquistão e Azerbaijão (crescimento cai para -0,9% em relação a 5,8%) .

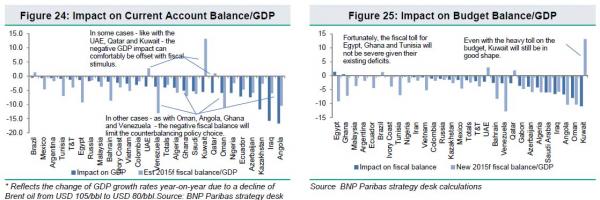

Para uma queda para US $ 80 / bbl, ele pode ser visto (na Figura 27) que, em alguns casos, como os Emirados Árabes Unidos, Qatar e Kuwait, o impacto negativo sobre o PIB pode ser confortavelmente compensado pelo estímulo fiscal. Essas economias, provavelmente, irá beneficiar de uma tal política, caso em que a nossa estimativa de crescimento do PIB 'baseado em modelo' representaria a extremidade baixa do resultado provável (a não ser uma resposta política fiscal não é iminente).

O crescimento global em 2015? Mais como quão grande será o hit para o PIB ser, se os preços do petróleo não rebote imediatamente?

Em geral, podemos dizer que a queda nos preços do petróleo irá revelar negativo, raspando 0,4pp a partir de 2015 o crescimento do PIB EM. O saldo da conta corrente coletiva cairá 0.58pp para 0,6% do PIB, enquanto o défice orçamental irá deteriorar-se por 0.61pp para -2,9%. Isso provavelmente tem os piores implicações para a EM como uma classe de ativos no mundo do crédito.

Exportadores de energia se sairá pior, com queda de 1,9pp crescimento e os seus saldos de conta corrente sofrendo pressão negativa para a melodia de 2.69pp do PIB. Os saldos orçamentais sofrerão um 1.67pp de queda do PIB, apesar dos benefícios de redução de custos de subsídios. O impacto do petróleo cai US $ 25 / bbl serão susceptíveis de colocar empurrar o saldo da conta corrente para o défice, com a nossa análise, indicando um déficit de 0,3% do PIB de um superávit de 2,4% antes. Felizmente, o benefício para a inflação será o melhor em EM e poderia ajudar a compensar alguns dos riscos políticos de crescimento reduzida.

Como seria de esperar, importadores de energia, vai beneficiar 0,4 pp melhor crescimento neste cenário. Sua conta corrente coletivo vai melhorar por 0,6 pp para 1,1% do PIB.

As regiões mais atingidas são o Oriente Médio, com o crescimento do PIB a abrandar para 0,3%, o que é 3,8pp inferior quando o petróleo era uma média de USD105 / barril. contas fiscais das regiões também vão sofrer mais no EM, movendo-se de um 1,7% do PIB excedente para um défice de 1,8%. Enquanto isso, o CAB vai cair 5.3pp, apesar de permanecer em superávit de 3,9%. O CIS é a próxima mais atingidos, a partir de uma perspectiva do PIB, com crescimento regional-alinhado plano contra 1,91% anteriormente. Déficit fiscal da região vai piorar a partir de 0,7% do PIB para -1,8% e CAB encolher para 0,7% a partir de 3% do PIB. Crescimento da África virá em 1,4pp mais lento em 2,8%, enquanto o crescimento Latam será 0,4pp mais lento em 2,2%. Para a África, a relação CAB / PIB cairá 2,4pp empurrando-o profundamente em déficit (-2,9% do PIB).

Algumas regiões beneficiam, no entanto, com a Ásia ex-China 0.45bpp crescendo mais rapidamente em 5,5% e EM Europa (ex-CIS) 0.55pp crescendo mais rapidamente em 3,9%, com CAB / PIB melhorar 0.69pp da região, apesar de permanecer em déficit para o ordem de -2,4% do PIB.

* * *

E assim por diante, mas para resumir, aqui estão os pontos-chave mais uma vez:

- O dólar mais forte dos EUA está tendo um impacto inverso sobre os preços das commodities denominadas em dólar, incluindo petróleo. Isso afetará mercado emergente (EM) a qualidade de crédito de várias formas.

- As implicações de petrodólares reciclados reduzidas tem implicações significativas para os mercados financeiros, os mercados de crédito e os rendimentos do Tesouro . Na verdade, EM exportadores de energia irá publicar sua primeira fuga de líquido sobre o capital global (USD8bn) em 18 anos.

- Petróleo e gás exportar conta EMs por 26% do total do PIB EM e 21% de ligações externas. Para essas economias, o impacto será sobre a receita fiscal perdida, perdida de crescimento do PIB e da contribuição para as reservas de petróleo e as receitas das exportações relacionadas com o gás. Juntos, estes terão um efeito significativo sobre rácios de sustentabilidade e de liquidez e, como conseqüência são negativas para o dólar riscos do serviço da dívida e as avaliações de crédito.