Curiosidades

- A Europa Arrastada A Uma Divisão Do Mundo Entre Devedores E Credores ? As Soluções Desesperadas Dos Eua Para Não Afundarem Sós

por GEAB [*]A actual confrontação entre a Rússia e o Ocidente na crise ucraniana recorda inevitavelmente a imagem da guerra fria e os media evidentemente rejubilam com isso. Ora, ao contrário do que eles dão a entender, não é a Rússia que...

- A Crise Irreversível Nos Estados Unidos

Attilio FollieroDivulgado detalhes da dívida externa dos Estados Unidos em janeiro: Rússia e China em venda. Eles inventam que a pequena Bélgica financia o gigante EUA!Os Estados Unidos estão passando por uma profunda crise econômica e da dívida...

- 2014: Caos Político Mundial, "smog" Estatístico, Risco De Explosão Do Planeta Financeiro... ? Mas As Soluções Do Futuro Continuam A Emergir

por GEAB [*]Os historiadores, os quais têm o hábito de considerar que o século XIX se estendeu de 1815 (Waterloo) a 1914 (primeira guerra mundial), certamente definirão o século XX pelo período 1914-2014, terminando pelo ano em que morre o...

- 2014: A "grande Retirada" Americana

Moedas, geopolítica, imobiliário, finanças... por GEAB [*]O ano de 2013 acaba com o mundo de ontem totalmente gretado; o de 2014 será impiedoso para este mundo do qual restarão apenas as suas ruínas. Mas "pode-se também construir algo de belo...

- 2014 ? Internacionalização Do Yuan, Abertura Da Arábia Saudita, Explosão Da Ue: Os Três últimos Sustentáculos Do Dólar Entram Em Colapso

por GEAB [*]"Era noite e a chuva caía. Enquanto caía era chuva, mas depois de caída era sangue". Estas palavras de Edgar Allan Poe [1] aplicam-se às mil maravilhas ao lento processo de deslocação mundial agora em curso, em que todos...

Curiosidades

Começou a desamericanização do mundo ? a emergência de soluções para um mundo multipolar daqui até 2015

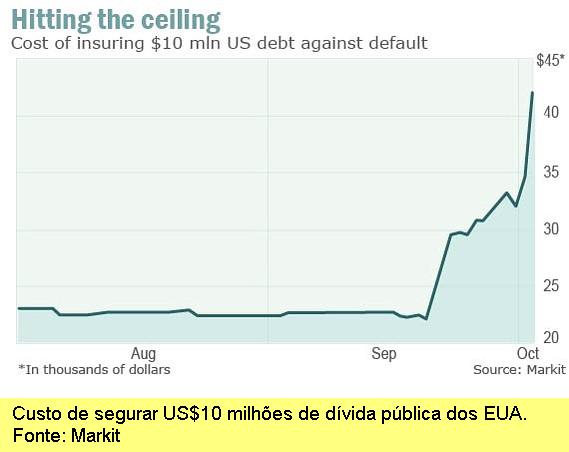

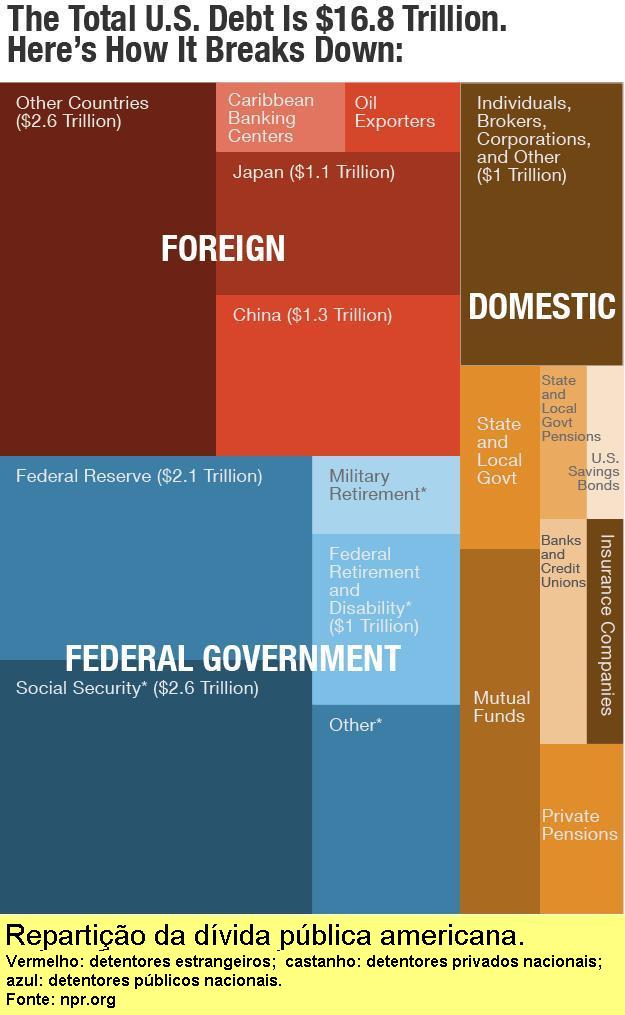

por GEAB [*]  Há momentos em que a história se acelera. Seja qual for o desfecho das negociações sobre oshutdown e o tecto da dívida, Outubro de 2013 é um deles. O bloqueio levado demasiado longe abriu os olhos daqueles que ainda apoiavam os Estados Unidos. Um líder é seguido quando nele se acredita, não quando é ridículo. Há momentos em que a história se acelera. Seja qual for o desfecho das negociações sobre oshutdown e o tecto da dívida, Outubro de 2013 é um deles. O bloqueio levado demasiado longe abriu os olhos daqueles que ainda apoiavam os Estados Unidos. Um líder é seguido quando nele se acredita, não quando é ridículo."Construir um mundo desamericanizado": há alguns anos, a afirmação teria provocado um sorriso. No máximo, teria passado por uma provocação de Hugo Chavez. Mas quando se assiste em directo à falência dos Estados Unidos, e é uma agência de notícias oficial da China que o diz [1] , o impacto já não é o mesmo. Na realidade a notícia descreve em voz alta um processo já amplamente iniciado: simplesmente, agora é tolerado que se fale disso publicamente. O bloqueio do governo americano pelo menos teve o mérito de desatar as línguas [2] . Que ninguém se engane, esta análise não apareceu num media chinês por acaso, ela reflecte o endurecimento de tom de Pequim. Com efeito, se o mundo inteiro retém a respiração diante do jogo patético das elites estado-unidenses, não é por compaixão ? é para evitar ser arrastado na queda primeira potência mundial. Cada um tenta desligar-se do império americano e afastar-se dos Estados Unidos, desacreditados definitivamente pelos recentes episódios sobre a Síria, o tapering, o shutdown e agora o tecto da dívida. O poder lendário dos Estados Unidos agora é apenas um poder de perturbação e o mundo compreendeu que já era tempo de se desamericanizar. Esta perspectiva e a verbalização do indizível [3] libertam finalmente todo um conjunto de soluções que até então estavam nos primórdios e ainda eram até mesmo repelidas por alguns. Estas soluções aceleram a construção do mundo posterior e abrem-se sobre um mundo multipolar organizado em tornos dos grandes blocos regionais. Após um exame dos infortúnios americanos, nossa equipa analisa neste número do GEAB as forças que moldam este mundo em mutação. Na parte "Telescópio" retornaremos igualmente ao estado real da sociedade estado-unidense que, por trás da miragem da bolsa e da finança, explica o fracasso do american way of life e participa neste distanciamento em relação ao modelo americano. Finalmente, actualizamos nossa avaliação anual dos riscos-país a fim de completar este panorama mundial, assim como apresentamos as recomendações tradicionais e o GlobalEuromeÌtre. Plano do artigo completo: 1. "No we can't" 2. Crises em rajada 3. Shutdown: a risada do mundo, mas com um riso amarelo 4. Desamericanisação em todos os níveis 5. O petrodólar está morto, viva o petroyuan 6. A China toma a Eurolândia pela mão 7. Rússia, America do Sul: sequência da desocidentalisação Apresentamos neste comunicado público as partes 1, 2 e 4. "No we can't" Como os tempos mudam. O mundo inteiro esqueceu as palavras freedom, hope ou o famoso slogan "Yes we can", representativos da sociedade americana aos olhos de gerações anteriores, e passou agora a falar de taper, shutdown e tecto [da dívida]. Não se trata exactamente da mesma dinâmica e a imagem, de positiva, tornou-se francamente negativa. É impressionante constatar a que ponto a actual situação americana confirma o provérbio de que uma infelicidade nunca vem só. Num período de mês e meio, primeiro uma humilhação sobre o dossier sírio por parte da própria Rússia. Depois um banco central que confessa a impossibilidade de diminuir a quantitative easing[4] . A incapacidade de votar um orçamento, o que implica o encerramento do Estado federal. Um shutdown que se prolonga bem para além do razoável [5] . Uma negociação sobre o tecto da dívida em impasse a dois dias da data limite. Os Estados Unidos pressionados pelo G20 a ratificar a reforma do FMI que eles bloqueiam desde há três anos, e pelo Banco Mundial e o FMI a porem na ordem suas finanças [6] . E agora o tiro de aviso chinês. Crises em rajada Esta sucessão de crises é absolutamente inquietante para o país e testemunha uma aceleração sem precedentes e um choque iminente. Há fatalidade nestas crises. Mas há também uma dose de recuperação estratégica. O shutdown pôde assim ser instrumentalizado por Obama para fazer pressão sobre os republicanos a fim de que eles votem a elevação do tecto da dívida, compromisso bem mais importante para os Estados Unidos. Isto não é visivelmente senão um êxito parcial, mas pode-se na mesma esperar uma elevação provisória, que adia todos os problemas por algumas semanas [7] ; entretanto não é de excluir que a via trágica seja escolhida, pois não se trata mais de uma decisão racional e que poderia ser antecipada.  Com efeito, se os comentaristas se concentram no Tea Party o qual, do mesmo modo como accionistas minoritários chegam a controlar uma sociedade através de uma holding, conseguiu sequestrar o Partido Republicano e a sociedade americana, uma outra leitura também pode ser efectuada. Agora numerosos americanos vêm a realidade de frente: seu país está na falência. Portanto, será melhor retardar a confrontação com a realidade, deixando que se ampliem os problemas, ou mais vale resolvê-los agora? Uma grande parte da população não vê com maus olhos um incumprimento de pagamento [8] . Além disso, que outro solução há, a prazo? Não haverá vontade dos republicanos em precipitar a crise? Esta é a ocasião sonhada uma vez que eles sempre podem culpar o Tea Party que declara sem rodeios que "nenhum acordo vale mais do que um mau acordo" [9] . O que queremos dizer é que desta vez, ou provavelmente numa outra ocasião num futuro próximo, eles poderiam ser tentados a cortar o nó górdio. Da mesma forma, uma recuperação estratégica certamente teve lugar quando o Fed fez marcha-atrás quanto à redução da sua facilidade quantitativa. Por que terá ele dado a entender até o fim que diminuiria a QE3, sem o fazer no final? É a primeira vez que o Fed provoca uma surpresa nos investidores, todos 100% convencidos da diminuição gradual, pois havia feito da forward guidance um princípio bem estabelecido. Não haverá realmente nenhuma ligação com os grosseiros delitos de iniciados verificados no momento do anúncio do Fed [10] , que proporcionaram milhares de milhões aos seus autores? Tudo isso apoia a nossa hipótese de estabelecimentos financeiros americanos em estado de desespero que devem ser postos a flutuar discretamente por operações deste género, deixando em má situação a credibilidade do Fed. Mais uma vez soluções de curto prazo que pioram a situação mas adiam um pouco o desenlace fatal. Acerca destes bancos americanos, não somos mais os únicos a puxar a campainha de alarme: o Banco da Inglaterra aguarda falências de grandes bancos que teriam, segundo ele, perdido o estatuto de "too big to fail" [11] . Reiteramos portanto nossa advertência a respeito. Tal como um boxeur, todos estes golpes encaixados tornaram o país grogue e não é preciso senão um último para o derrubar no chão. Se ele não vier de um incumprimento de pagamento americano em Outubro, isto acontecerá com algum outro compromisso que tiver sido adiado mas que, desta vez, não cederá. Shutdown: a risada do mundo, mas com um riso amarelo Quando escrevíamos no GEAB nº 77 a respeito da votação do orçamento: "não há dúvida que um compromisso será encontrado no último minuto ou, mais provavelmente, algumas horas ou mesmo alguns dias após a data limite", é forçoso constatar que ainda subestimávamos as divergências políticas em Washington uma vez que o "alguns dias" que tínhamos em mente transformaram-se em semanas. O diário Le Monde tinha como título do seu sítio web "o lamentável espectáculo de Washington" [12] . Mas finalmente este shutdown não tem um impacto desmedido sobre os mercados financeiros [13] , portanto tudo vai bem, parecem pensar numerosos republicanos que se acomodam muito bem a uma paralisia do Estado Federal e à redução das despesas públicas que se seguem. Esta não é a opinião dos países que possuem um montante elevado de títulos do tesouro dos EUA, que se sentem lesados [14] pelos Estados Unidos. Eles estão estupefactos pela insustentável ligeireza dos EUA e pela atitude irresponsável daquele que ainda recentemente era "o patrão". Se o país entra em incumprimento em relação à sua dívida, a onda de choque será certamente terrível. Entretanto, isto não seria o fim do mundo uma vez que um eventual incumprimento poderia simplesmente assumir a forma de um atraso de pagamento de alguns dias; além disso, as diferentes regiões do mundo seriam afectadas muito desigualmente conforme o seu grau de desligamento da economia estado-unidense. Não, o país que mais sofrerá com esta solução (e qualquer outra, igualmente) será certamente os próprios Estados Unidos. Para registo: recordamos que eles detêm dois terços da sua própria dívida pública.  Eis porque os países melhor governados já começaram este grande desligamento, à cabeça dos quais está a China que sabe, desde Sun Tzu, que "quando o trovão explode já é demasiado tarde para tapar os ouvidos". [15] Notas: (1) Fontes: Xinhuanet (agence Chine Nouvelle, 13/10/2013), RFI (13/10/2013). (2) Mesmo o Financial Times corrobora (02/10/2013): "o sistema actual baseado no dólar é intrinsecamente instável". Confissão incrível da parte de um jornal financeiro anglo-saxónico. (3) A repercussão mundial recebida pelo artigo chinês mencionado acima mostra o interesse atribuído a esta declaração da segunda potência mundial e confirma que ela rompeu um tabu que vai permitir por em acção soluções longamente esperadas pela maioria dos países. Ler por exemplo a excelente análise do Asia Times , 15/10/2013. (4) Fonte: Bloomberg , 18/09/2013. (5) Fonte: CNN , 14/10/2013. (6) Fonte: por exemplo PressAfrik , 12/10/2013. (7) Fonte: New York Times , 15/10/2013. (8) 58% dos americanos votariam contra a elevação do tecto da dívida. Fonte: Fox News , 08/10/2013. (9) Fonte: Le Monde , 15/10/2013. (10) Fonte: USA Today , 24/09/2013. (11) Fonte: The Telegraph , 12/10/2013. (12) Fonte: Le Monde , 14/10/2013. (13) Evidentemente, uma vez que o Fed prossegue sua quantitative easing desenfreada. (14) São ainda assim refens consentidos uma vez que financiaram maciçamente e voluntariamente este país... (15) Sun Tzu, A arte da guerra , século VI AC. 15/Outubro/2013 [*] Global Europe Anticipation Bulletin.O original encontra-se em www.leap2020.eu/... |

loading...

- A Europa Arrastada A Uma Divisão Do Mundo Entre Devedores E Credores ? As Soluções Desesperadas Dos Eua Para Não Afundarem Sós

por GEAB [*]A actual confrontação entre a Rússia e o Ocidente na crise ucraniana recorda inevitavelmente a imagem da guerra fria e os media evidentemente rejubilam com isso. Ora, ao contrário do que eles dão a entender, não é a Rússia que...

- A Crise Irreversível Nos Estados Unidos

Attilio FollieroDivulgado detalhes da dívida externa dos Estados Unidos em janeiro: Rússia e China em venda. Eles inventam que a pequena Bélgica financia o gigante EUA!Os Estados Unidos estão passando por uma profunda crise econômica e da dívida...

- 2014: Caos Político Mundial, "smog" Estatístico, Risco De Explosão Do Planeta Financeiro... ? Mas As Soluções Do Futuro Continuam A Emergir

por GEAB [*]Os historiadores, os quais têm o hábito de considerar que o século XIX se estendeu de 1815 (Waterloo) a 1914 (primeira guerra mundial), certamente definirão o século XX pelo período 1914-2014, terminando pelo ano em que morre o...

- 2014: A "grande Retirada" Americana

Moedas, geopolítica, imobiliário, finanças... por GEAB [*]O ano de 2013 acaba com o mundo de ontem totalmente gretado; o de 2014 será impiedoso para este mundo do qual restarão apenas as suas ruínas. Mas "pode-se também construir algo de belo...

- 2014 ? Internacionalização Do Yuan, Abertura Da Arábia Saudita, Explosão Da Ue: Os Três últimos Sustentáculos Do Dólar Entram Em Colapso

por GEAB [*]"Era noite e a chuva caía. Enquanto caía era chuva, mas depois de caída era sangue". Estas palavras de Edgar Allan Poe [1] aplicam-se às mil maravilhas ao lento processo de deslocação mundial agora em curso, em que todos...